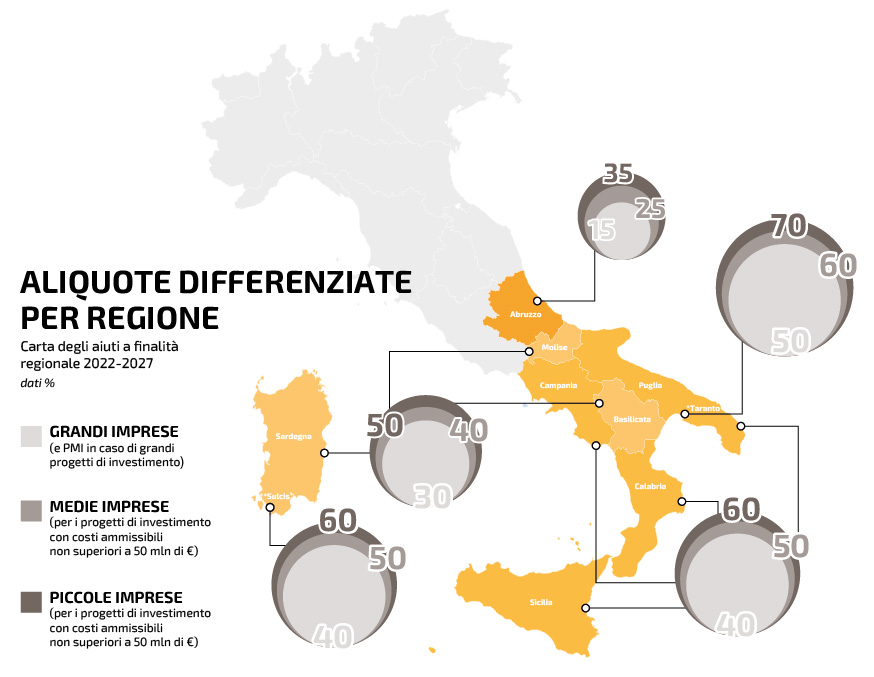

Via alle prevalutazioni degli investimenti al Sud: finalmente in Gazzetta Ufficiale il decreto attuativo ZES Unica. Un mese di tempo per prenotare il tax credit che premia i progetti realizzati o da realizzare nel 2024: finestra di presentazione delle domande all’Agenzia delle Entrate aperta dal 12 giugno al 12 luglio 2024. Per nuovi impianti e attrezzature, ma anche terreni e immobili strumentali, crediti d’imposta tra il 15 e il 70%, differenziati per regioni, dimensioni dell’impresa ed entità dell’investimento.

Sono state determinate, dopo lunga gestazione, le modalità d’accesso al tax credit ZES Unica del Mezzogiorno con il decreto 17 maggio 2024, pubblicato sulla Gazzetta Ufficiale del 21 maggio.

Ristretta la finestra temporale individuata dal decreto attuativo per l’invio delle domande d’accesso. Sarà possibile presentare le necessarie comunicazioni all’Agenzia delle Entrate solo dal 12 giugno al 12 luglio 2024.

Fondamentale, dunque, per le imprese, chiarire subito l’eventuale ammissibilità al bonus delle spese sostenute dal primo gennaio 2024 e di quelle già programmate entro il prossimo 15 novembre 2024.

Il credito d’imposta ZES Unica, istituito dal decreto-legge 19 settembre 2023, n. 124, convertito con la legge 13 novembre 2023, n. 162, è rivolto a tutte le imprese già operative o che si insediano nella ZES Unica, in relazione all’acquisizione, anche in leasing, di beni strumentali, terreni e immobili destinati a strutture produttive nelle regioni Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia e quelle della regione Abruzzo individuate dalla Carta degli aiuti a finalità regionale 2022-2027.

Qui un indice degli argomenti:

Prevalutazione urgente: primi parametri

Lo specifico modello di comunicazione all’AdE per richiedere il credito d’imposta ZES Unica, con le relative istruzioni, non è ancora disponibile e sarà fornito prossimamente. In attesa, per le imprese interessate è il momento di prepararsi alla presentazione della domanda, verificando le condizioni di accessibilità.

1 Verificare il codice ATECO

Possono accedere al credito d’imposta tutte le imprese, indipendentemente dalla forma giuridica e dal regime contabile adottato, già operative o che si insediano nella ZES Unica.

Non possono accedere al credito d’imposta ZES Unica:

- le imprese in stato di liquidazione o di scioglimento;

- le imprese in difficoltà;

- i soggetti che operano nei settori dell’industria siderurgica, carbonifera e della lignite;

- nel settore dei trasporti (ammessi invece i settori del magazzinaggio e del supporto ai trasporti, e delle relative infrastrutture);

- nell’ambito della produzione, dello stoccaggio, della trasmissione e della distribuzione di energia e delle infrastrutture energetiche, della banda larga;

- dei settori creditizio, finanziario e assicurativo.

Ai fini dell’individuazione del settore di appartenenza si deve tenere conto del codice attività, compreso nella tabella ATECO 2024. Il codice dovrà essere indicato nel modello di comunicazione per la fruizione del credito d’imposta che verrà predisposto dalle Entrate: dovrà essere riferibile alla struttura produttiva presso la quale è realizzato l’investimento oggetto dell’agevolazione.

Per le imprese del settore agricolo e della pesca è stato istituito uno specifico credito di imposta ZES Unica che, come previsto dal dl 63/2024, è in attesa di decreto attuativo MASE- MEF.

2 Definire l’investimento iniziale

Il credito d’imposta ZES Unica si rivolge all’acquisto, anche mediante contratti di leasing, di:

- nuovi impianti e attrezzature destinati a strutture produttive esistenti o che vengono impiantate nella ZES Unica (esclusi tutti i beni classificabili in voci di bilancio diverse da quelle iscrivibili nell’attivo dello stato patrimoniale alle voci B.II.2 e B.II.3 dello schema di bilancio previsto dall’articolo 2424 del Codice civile).

Il decreto ministeriale del 17 maggio scorso, all’articolo 3, ricorda agli aspiranti beneficiari che sono agevolabili esclusivamente gli investimenti facenti parte di un progetto di investimento “iniziale” (regolamento Ue 651/2014, articolo 2, punti 49, 50 e 51).

Importante allora per l’impresa prepararsi ad evidenziare in che modo l’investimento proposto, necessariamente superiore a 200 mila euro e inferiore a 100 milioni di euro, sia inquadrabile come “iniziale”.

Un investimento iniziale è quello in cui i beni strumentali o gli immobili acquistati siano finalizzati alternativamente:

- alla realizzazione di un nuovo stabilimento;

- all’ampliamento di uno stabilimento esistente;

- alla diversificazione della produzione di uno stabilimento;

- alla trasformazione radicale del processo produttivo complessivo di uno stabilimento esistente;

- alla riattivazione di uno stabilimento chiuso o che sarebbe stato chiuso qualora non fosse stato acquisito.

L’investimento che si intende agevolare dovrà essere riconducibile a una di queste attività: nell’ottica della compilazione della domanda, è possibile giocare d’anticipo stilando subito la documentazione riepilogativa che evidenzi in che modo.

3 Chiarimento su immobili e terreni

È ammissibile, entro il 50% del valore complessivo dell’investimento agevolato:

- l’acquisto di terreni;

- l’acquisizione, realizzazione o l’ampliamento di immobili strumentali.

Pur dovendosi necessariamente rispettare le condizioni per la definizione di «investimento iniziale», gli investimenti in beni immobili strumentali sono agevolabili anche se privi del requisito della novità, e riguardanti beni già utilizzati dal dante causa o da altri soggetti per lo svolgimento di un’attività economica. Lo stabilisce il Dm 17 maggio: con la deadline fissata al 15 novembre per completare gli investimenti, infatti, l’obiettivo di costruire un immobile ex novo o di trovarne uno mai usato era a dir poco arduo da raggiungere.

4 Determinare le tempistiche dell’investimento

In ambito ZES Unica, sono agevolabili gli investimenti realizzati dal primo gennaio 2024 o che si intendono realizzare e concludere fino al 15 novembre 2024.

La finestra di presentazione delle domande all’Agenzia delle Entrate resterà aperta dal 12 giugno al 12 luglio 2024, ma non è previsto “l’effetto click-day”: l’ordine cronologico di presentazione infatti non sarà rilevante per la prenotazione dei fondi.

Quello che invece potrebbe verificarsi, e un loro precoce esaurimento: laddove le domande dovessero eccedere le risorse a disposizione (pari a 1,8 miliardi di euro), sarà applicato un criterio di riparto tra tutti gli aventi diritto, con riduzione del beneficio.

È quindi importante tenere presente che l’importo dell’incentivo potrebbe essere inferiore a quanto richiesto: dopo il 22 luglio 2024 l’Agenzia dell’Entrate renderà noto alle imprese se potranno beneficiare dell’agevolazione integrale o ridotta.

5 Valutare vincoli, comunicazioni e controlli

La dottrina ZES Unica è pensata per stimolare concretamente il tessuto imprenditoriale del Mezzogiorno: perciò richiede ai beneficiari del credito d’imposta di proporre investimenti in beni che entrino in funzione entro il secondo periodo d’imposta successivo a quello della loro acquisizione o ultimazione. Se ciò non dovesse avvenire, il credito d’imposta sarà ricalcolato.

Rideterminazione del credito prevista anche se, entro il quinto periodo d’imposta successivo a quello nel quale sono entrati in funzione, i beni sono dismessi, ceduti a terzi, destinati a finalità estranee all’esercizio dell’impresa o destinati a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione. Oppure, nel caso di beni acquistati in leasing, se non viene esercitato il riscatto.

I soggetti che avranno presentato la comunicazione di prenotazione entro il 12 luglio 2024 e avranno realizzato, entro il 15 novembre 2024, investimenti per un ammontare inferiore a quello inizialmente previsto, dovranno comunicare dal 3 febbraio 2025 al 14 marzo 2025 all’Agenzia delle Entrate l’ammontare effettivo degli investimenti e il credito maturato.

Viene inoltre richiesto alle imprese beneficiarie che mantengano la loro attività nella ZES Unica per almeno cinque anni dopo il completamento dell’investimento, pena la decadenza dai benefici.

6 Dicitura: il consiglio dei consulenti Agevola

Gli obblighi documentali a carico dell’azienda che beneficerà del credito d’imposta ZES Unica non sono ancora stati dettagliati.

In attesa delle istruzioni che verranno fornite dall’Agenzia delle Entrate, insieme al modello da compilare per presentare domanda d’accesso, i consulenti Agevola consigliano in via precauzionale, in base alla prassi normalmente richiesta per la corretta attribuzione di altre tipologie di crediti d’imposta, l’inserimento dei riferimenti normativi all’interno dei documenti di spesa legati all’investimento che potrebbe fruire del beneficio.

DICITURA PROGETTI ZES UNICA DAL PRIMO GENNAIO 2024

elaborata sulla base delle normative vigenti al 31 maggio 2024

DA INDICARE SU TUTTI I DOCUMENTI DI SPESA

“BENE AGEVOLABILE AI SENSI DELLA LEGGE 13 NOVEMBRE 2023, N. 162, DI CONVERSIONE, CON MODIFICAZIONI, DEL DECRETO-LEGGE 19 SETTEMBRE 2023, N. 124.”